【keo. nha cai】Giải pháp tài chính cho doanh nghiệp xuất nhập khẩu

| Doanh nghiệp chế xuất thực hiện thủ tục tái nhập lại số hàng hóa đã cho thuê,ảipháptàichínhchodoanhnghiệpxuấtnhậpkhẩkeo. nha cai mượn | |

| Gỡ vướng chính sách hoàn thuế hàng nhập khẩu cho doanh nghiệp | |

| Bộ Tài chính đề xuất 5 giải pháp trọng tâm phát triển thị trường vốn an toàn, lành mạnh và hiệu quả |

|

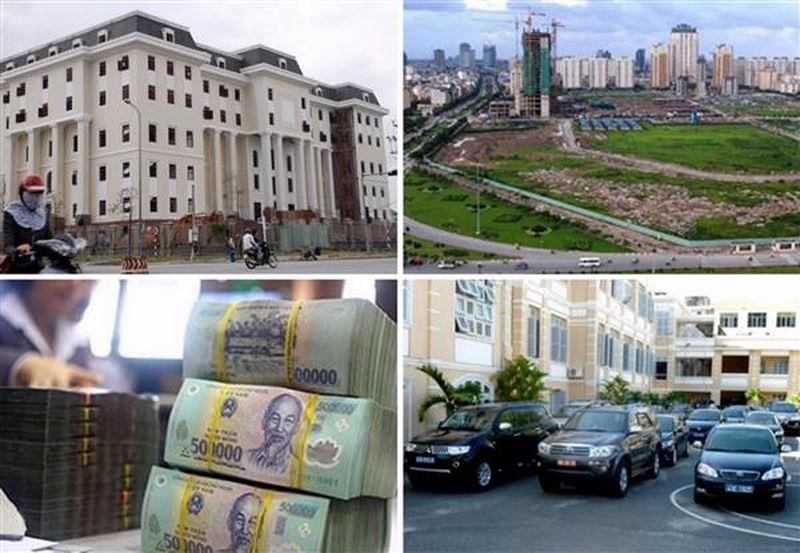

| Doanh nghiệp xuất nhập khẩu được các ngân hàng hỗ trợ nhiều giải pháp về tài chính, tạo thuận lợi cho hoạt động kinh doanh. Ảnh: ST |

Những giải pháp tài chính được “may đo” riêng

Theo Ngân hàng Nhà nước (NHNN), tính đến cuối tháng 3/2022, tín dụng đã tăng lên tới 5,04%, trong khi cùng kỳ năm trước chỉ tăng 2,06%. Cơ cấu tín dụng tiếp tục chuyển dịch theo hướng tích cực, tập trung vốn cho lĩnh vực sản xuất kinh doanh, nhất là các lĩnh vực ưu tiên theo chủ trương của Chính phủ. Trong đó, lĩnh vực xuất khẩu là một trong 5 lĩnh vực ưu tiên, nên hiện mức lãi suất cho vay ngắn hạn bằng tiền đồng đối nhóm này ở mức không quá 4,5%/năm.

Thời gian qua, xuất nhập khẩu của nước ta đang có mức tăng trưởng mạnh mẽ nhờ vào nhiều yếu tố như sự phục hồi của nền kinh tế và việc triển khai các Hiệp định Thương mại tự do (FTA), làn sóng dịch chuyển đầu tư... Theo số liệu của Tổng cục Thống kê, trong tháng 3/2022, tổng kim ngạch xuất, nhập khẩu hàng hóa ước đạt 66,73 tỷ USD, tăng 36,8% so với tháng trước và tăng 14,7% so với cùng kỳ năm trước. Tính chung quý 1, tổng kim ngạch xuất, nhập khẩu hàng hóa đạt 176,35 tỷ USD, tăng 14,4% so với cùng kỳ năm trước, trong đó xuất khẩu tăng 12,9%, nhập khẩu tăng 15,9%.

Điều tra của Tổng cục Thống kê cho thấy, 24,7% doanh nghiệp khẳng định số đơn hàng xuất khẩu mới cao hơn trong quý 1; 40,3% doanh nghiệp dự kiến tăng đơn hàng xuất khẩu mới trong quý 2 và 45,1% doanh nghiệp dự kiến ổn định.

Tuy nhiên, theo nhận định của nhiều doanh nghiệp, hoạt động xuất, nhập khẩu hàng hóa, đặc biệt là xuất khẩu của Việt Nam sẽ phải đối mặt với tình trạng chi phí sản xuất tăng cao do giá xăng dầu, nhiều loại hàng hóa tăng cao. Hơn nữa, hiện đang có không ít rủi ro trong thanh toán đã xảy ra với các doanh nghiệp Việt Nam. Điều này dẫn đến nhu cầu về nguồn vốn cũng như việc sử dụng các giải pháp hỗ trợ tài chính của ngân hàng tăng cao.

Hiểu được những vấn đề trên của các doanh nghiệp xuất nhập khẩu, các ngân hàng đã có nhiều chương trình ưu đãi, chương trình tín dụng được “may đo” riêng cho các doanh nghiệp. Mới đây nhất, MSB đã ra mắt Gói giải pháp Easy Trade dành riêng cho doanh nghiệp xuất nhập khẩu với nhiều ưu đãi. Doanh nghiệp được tài trợ vốn vay với lãi suất ưu đãi chỉ từ 2,9%/năm với USD và 5,7%/năm với VND, tài trợ vốn không tài sản bảo đảm đến 200 tỷ đồng. Theo MSB, nguồn vốn này sẽ hỗ trợ cho các nhu cầu mua nguyên vật liệu sản xuất của doanh nghiệp, đáp ứng những đơn hàng lớn của đối tác. Ngoài ra, MSB còn triển khai nhiều chính sách hỗ trợ khác như cấp hạn mức tín chấp thẻ tín dụng doanh nghiệp lên đến 500 triệu đồng, hạn mức tín chấp thấu chi lên đến 2 tỷ đồng, hạn mức tín dụng đến 2,5 lần giá trị định giá tài sản bảo đảm.

Từ đầu năm 2022, LienVietPostBank triển khai chương trình ưu đãi hấp dẫn dành cho khách hàng là các doanh nghiệp xuất nhập khẩu hàng hóa/dịch vụ sử dụng dịch vụ thanh toán quốc tế. Ngân hàng cung cấp giải pháp tài chính hiệu quả trong thanh toán quốc tế với sản phẩm đa dạng như chuyển tiền đi/đến, nhờ thu, L/C… cùng những hỗ trợ về tỷ giá.

Ngân hàng OCB cũng đang triển khai chương trình ưu đãi lãi suất cho vay ngắn hạn chỉ từ 6%/năm dành cho khách hàng mới giao dịch vay bổ sung vốn lưu động có hoạt động xuất nhập khẩu với tổng gói tài trợ 1.500 tỷ đồng cho đến hết tháng 6/2022.

Hồi giữa tháng 4, Agribank đã công bố hoạt động của Trung tâm Tài trợ thương mại tại Hà Nội. Trung tâm này có nhiệm vụ thực hiện tác nghiệp tập trung các giao dịch thư tín dụng, bảo lãnh, nhờ thu đối với các chi nhánh trong hệ thống Agribank, để từng bước cải thiện về thị phần thanh toán xuất nhập khẩu, phát triển khách hàng trong điều kiện cạnh tranh gay gắt trên thị trường.

Ngoài ra, nhiều ngân hàng cho biết, để vận hành thanh toán xuất nhập khẩu tiện lợi, ngân hàng có đội ngũ chuyên gia để tư vấn, đồng hành với doanh nghiệp trong xử lý thủ tục với hải quan, thanh toán quốc tế. Về rủi ro tỷ giá, ngân hàng cũng đã cung cấp nhiều công cụ, sản phẩm phái sinh, giao dịch kỳ hạn... để hỗ trợ doanh nghiệp xuất nhập khẩu.

Tăng khả năng tiếp cận

Trước những khó khăn, các doanh nghiệp dù ở ngành nào cũng đều mong muốn được tiếp cận những khoản vay thuận lợi hơn. Thực tế, không phải doanh nghiệp nào cũng có thể tiếp cận nguồn vốn và các giải pháp hỗ trợ ưu đãi, nên cần sự vào cuộc của ngành ngân hàng mạnh mẽ hơn. Các chuyên gia và doanh nghiệp cho rằng, nhóm doanh nghiệp xuất nhập khẩu thường có nguồn ngoại tệ thu về, nguồn doanh thu rõ ràng bằng các L/C, các hợp đồng mua bán… nên hoàn toàn có thể dùng các hợp đồng, hóa đơn này làm tài sản tín chấp để được cấp vốn.

Về vấn đề này, ông Nguyễn Tiến Đức, Phó Tổng giám đốc Ngân hàng doanh nghiệp thuộc Ngân hàng TMCP Hàng Hải (MSB) cho biết, MSB luôn ưu tiên nguồn vốn cho lĩnh vực xuất nhập khẩu cũng như đưa ra các giải pháp tài chính thông minh, phù hợp với xu hướng chuyển đổi số của doanh nghiệp, nhằm tối ưu chi phí, đảm bảo các hoạt động kinh doanh không bị gián đoạn để vững vàng đón nhận những cơ hội giao thương quốc tế đang tới.

Mặc dù vậy, hiện dư địa chính sách tiền tệ không còn nhiều, mặt bằng lãi suất đã đứng ở mức thấp. Nếu cắt giảm lãi suất xuống sâu hơn có thể sẽ khiến dòng tiền gửi đảo chiều chảy vào các kênh đầu cơ. Bên cạnh đó, quy mô tín dụng trong nền kinh tế đang rất lớn, nếu để tỷ lệ này tiếp tục tăng cao và vốn vay trung dài hạn cũng dựa nhiều vào ngân hàng thì sẽ tạo áp lực lớn đối với việc cân đối vốn của hệ thống ngân hàng và cân đối vĩ mô.

Trong chỉ đạo mới đây, Chính phủ đã yêu cầu NHNN triển khai các giải pháp nâng cao chất lượng tín dụng, khuyến khích các tổ chức tín dụng tiếp tục tiết giảm chi phí để phấn đấu giảm lãi suất cho vay, tăng khả năng tiếp cận tín dụng cho doanh nghiệp, người dân; hướng tín dụng vào sản xuất, kinh doanh, lĩnh vực ưu tiên; kiểm soát chặt chẽ dòng tiền vào các lĩnh vực có tính đầu cơ.

Ông Nguyễn Hồng Phong, Tổng Giám đốc Công ty Cổ phần Công Nông nghiệp Tiến Nông:

Doanh nghiệp muốn phát triển phải có nguồn vốn hỗ trợ của ngân hàng, cần có chính sách lãi suất ưu đãi và việc định giá tài sản tài đảm bảo cho vay phù hợp, tạo điều kiện cho doanh nghiệp phát triển. Ông Nguyễn Sơn Hải, Giám đốc ACB tỉnh Thanh Hoá:

Ngân hàng kịp thời triển khai nhiều giải pháp hỗ trợ doanh nghiệp và người dân thông qua việc cơ cấu nợ, miễn giảm lãi cho vay, phí dịch vụ, tiếp tục cho vay mới đối với các doanh nghiệp nhỏ và vừa, những dự án khả thi, nhu cầu vốn lưu động để duy trì và phục hồi sản xuất kinh doanh. Đặc biệt với nhóm doanh nghiệp xuất nhập khẩu, ngân hàng có chương trình tín dụng ưu đãi 3.000 tỷ đồng. Ngân hàng cũng đã đẩy mạnh cung ứng các dịch vụ ngân hàng số, đẩy mạnh thanh toán không dùng tiền mặt, cung cấp đa dạng các sản phẩm, dịch vụ ngân hàng tiện ích, chất lượng là mục tiêu cho sự phát triển ổn định, lâu dài. Hương Dịu (ghi) |

(责任编辑:Cúp C2)

Trong quý I/2025 phải hoàn thành phê duyệt Đề án cơ cấu lại doanh nghiệp nhà nước

Trong quý I/2025 phải hoàn thành phê duyệt Đề án cơ cấu lại doanh nghiệp nhà nước Ba dự án “tỷ đô” đẩy vốn FDI lập đỉnh 19,2 tỷ USD

Ba dự án “tỷ đô” đẩy vốn FDI lập đỉnh 19,2 tỷ USD Lập tổ công tác theo dõi quá trình chấm dứt hoạt động của Thiên Ngọc Minh Uy

Lập tổ công tác theo dõi quá trình chấm dứt hoạt động của Thiên Ngọc Minh Uy Bắt nhanh nghi phạm giết người và các đối tượng 'trấn lột' ở chợ trái cây

Bắt nhanh nghi phạm giết người và các đối tượng 'trấn lột' ở chợ trái cây Chỉ đạo, điều hành của Chính phủ, Thủ tướng Chính phủ nổi bật tuần từ 28/12/2024

Chỉ đạo, điều hành của Chính phủ, Thủ tướng Chính phủ nổi bật tuần từ 28/12/2024

- Thời tiết 4 ngày nghỉ Quốc khánh 2/9: Miền Bắc nắng nóng, Nam Bộ mưa to

- Giới thiệu Bộ trưởng Y tế Nguyễn Thanh Long ứng cử Đại biểu Quốc hội

- Hà Nội thông báo khẩn 7 điểm bệnh nhân người Nhật mắc Covid

- Bạc Liêu tổ chức phiên tòa giả định tuyên truyền chống khai thác IUU

- "An ninh nước sạch" và hồi đáp của Bộ trưởng Bộ Công Thương

- Bộ Giao thông Vận tải chỉ đạo tiếp tục giảm phí BOT

- Tạm đình chỉ chức vụ Giám đốc Điện lực Hạ Long

- Bệnh viện Thống Nhất nói gì về 31.000 người phải chuyển bảo hiểm y tế

-

Giảm tối thiểu 20% công chức, viên chức hưởng lương từ ngân sách nhà nước

Giải quyết hồ sơ, thủ tục hành chính cho các doanh nghiệp.Trong công văn này, Bộ trưởng Phạm Thị Tha

...[详细]

Giải quyết hồ sơ, thủ tục hành chính cho các doanh nghiệp.Trong công văn này, Bộ trưởng Phạm Thị Tha

...[详细]

-

Đề nghị truy tố cựu Chủ tịch Nhà xuất bản Giáo dục nhận hối lộ

Trong vụ án này, bị can Nguyễn Đức Thái (cựu Chủ tịch Hội đồng thành vi&

...[详细]

Trong vụ án này, bị can Nguyễn Đức Thái (cựu Chủ tịch Hội đồng thành vi&

...[详细]

-

Không nên quá tự hào về thành tích xuất khẩu trong nông nghiệp

Việt Nam đang tăng phụ thuộc vào nguồn nguyên liệu thô nhập khẩu cho chế biến Ảnh: Internet. Dự báo

...[详细]

Việt Nam đang tăng phụ thuộc vào nguồn nguyên liệu thô nhập khẩu cho chế biến Ảnh: Internet. Dự báo

...[详细]

-

Việt Nam ghi nhận 2 ca mắc Covid

2 ca mắc mới được ghi nhận sáng nay đều là ca nhập cảnh, được cách ly tại Kiên Giang. Cụ thể:Bệnh nh

...[详细]

2 ca mắc mới được ghi nhận sáng nay đều là ca nhập cảnh, được cách ly tại Kiên Giang. Cụ thể:Bệnh nh

...[详细]

-

Truy tìm nhóm thanh niên tông ngã cả gia đình, dọa đánh nạn nhân

XEM CLIP:Ngày 21/7, Công an TP Tam Kỳ (tỉnh Quảng Nam) cho biết, đang truy tìm n

...[详细]

XEM CLIP:Ngày 21/7, Công an TP Tam Kỳ (tỉnh Quảng Nam) cho biết, đang truy tìm n

...[详细]

-

Hải Dương ghi nhận 6 người dương tính Covid

Trong đó, TP Chí Linh có 3 ca bệnh, TP Hải Dương có 1 ca, huyện Cẩm Giàng có 2 ca. Tất cả các trường

...[详细]

Trong đó, TP Chí Linh có 3 ca bệnh, TP Hải Dương có 1 ca, huyện Cẩm Giàng có 2 ca. Tất cả các trường

...[详细]

-

Dệt may đang là ngành hàng XK lớn nhất của Việt Nam sang Nhật Bản. Ảnh: T.Bình. Thống kê mới nhất c

...[详细]

Dệt may đang là ngành hàng XK lớn nhất của Việt Nam sang Nhật Bản. Ảnh: T.Bình. Thống kê mới nhất c

...[详细]

-

Bắt các đối tượng lừa đảo và mua bán trái phép chất ma túy

Đối tượng Trần Đăng Đức. Ảnh: TTXVN phát

...[详细]

Đối tượng Trần Đăng Đức. Ảnh: TTXVN phát

...[详细]

-

Hà Tĩnh: Án mạng ở trung tâm thương mại, một người nước ngoài tử vong

Khoảng 13h30 chiều 30/7, tại khu vực trung tâm thương mại ở phường Hà Huy Tập (TP H&agr

...[详细]

Khoảng 13h30 chiều 30/7, tại khu vực trung tâm thương mại ở phường Hà Huy Tập (TP H&agr

...[详细]

-

BS Nhi khoa Ian SantosThành lập từ 1994, trải qua 27 năm hoạt động, FMP từ một phòng khám nhỏ tại K

...[详细]

BS Nhi khoa Ian SantosThành lập từ 1994, trải qua 27 năm hoạt động, FMP từ một phòng khám nhỏ tại K

...[详细]

Phải tiêu hủy hóa đơn bán tài sản công bản giấy chưa sử dụng, còn tồn đến hết ngày 31/12/2025

Bác sĩ tặng khánh lưu niệm mừng em bé chào đời ngày 27/2

- Người lao động khốn đốn vì doanh nghiệp chậm, trốn đóng BHXH

- Tuyển tình nguyện viên 40

- Những lưu ý khi nhập hàng vào Australia

- Phú Yên: Phạt tù 22 cựu cán bộ vi phạm các quy định về quản lý đất đai

- Người Việt chi gần 20.000 tỉ đồng mua smartphone trong quí 1/2017

- Bắt giữ nhóm thanh niên mang hung khí đuổi chém người đi đường

- Việt Nam thay đổi chiến lược, cho học sinh đang cách ly tập trung về nhà